事業承継とM&A、同じ意味だと誤解していませんか?実際には事業承継とM&Aは明確に異なる概念を指す言葉です。ここでは事業承継とM&Aの違い、M&Aによる事業承継のメリットやデメリット、あわせてM&Aにかかる費用の相場や注意点についても解説します。

Contents

事業承継とM&Aの違いとは?

事業承継とは、会社を次の経営者に引き継ぐことを指し、その方法には大きく分けて、「親族内承継」「親族外(役員・従業員)承継」「M&A(事業の買収、統合)を利用した承継」があります。つまり、会社にとって事業承継は「目的」であり、M&Aはそれを実現するための手段の1つだということです。

まずは、事業承継とM&Aの概要について詳しく見ていきましょう。

事業承継とは?

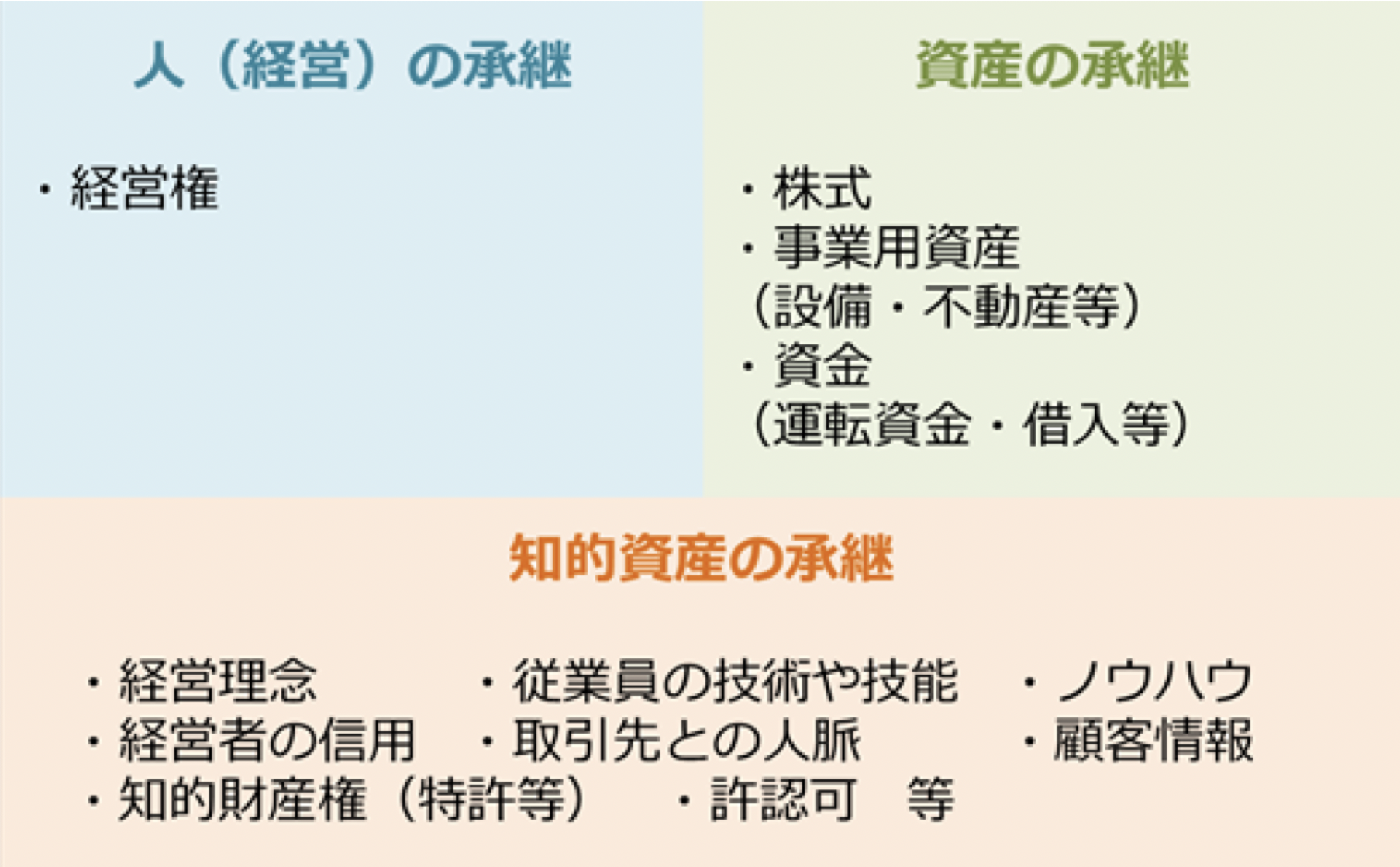

事業承継というと単なる「経営者の交代」と捉えられてしまいがちですが、決してそうではありません。事業承継は、会社の資産や負債、経営権や人材、理念やビジョンなど事業に関するあらゆるものを次の経営者(後継者)に引き継ぐことであり、承継後も後継者がスムーズに安定した経営を続けていくことを目的としています。

日本では従来、経営者の家族に事業を承継する「親族内承継」と自社の役員や従業員に承継する「親族外承継」が事業承継の主流でした。しかし、近年では特に中小企業で、後継者がいないために事業が承継できず、結果として廃業に追い込まれるケースが増え、社会問題化しています。

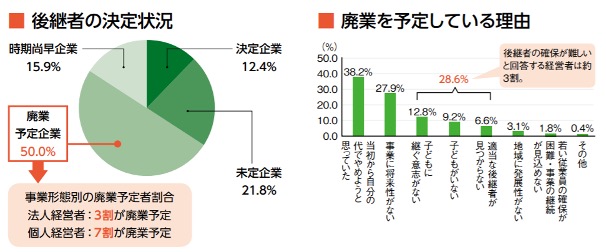

実際、日本政策金融公庫総合研究所が2016年に全国約4000の中小企業の経営者に対して行ったインターネット調査では、60歳以上の経営者の約50%が「廃業を予定している」と回答。その理由について最も多かった回答は「当初から自分の代でやめようと思っていた」(38.2%)ですが、「子どもに継ぐ意思がない」(12.8%)、「子どもがいない」(9.2%)、「適当な後継者が見つからない」(6.6%)と、後継者が確保できないことを挙げる回答も30%近くに上っています。

後継者不在による廃業の増加は国の経済に大きな打撃を与えると見られており、経済産業省では、後継者問題が解決しない場合、2025年頃までに最大約650万人の雇用と約22兆円分のGDP(国内総生産)が喪失されると

の試算を公表しています。

そこで国では現在、中小企業庁を中心に中小企業の事業承継をフォローする政策を強化しており、その一環として2019年3月に「中小M&Aガイドライン~第三者への円滑な事業引き継ぎに向けて」を策定、M&A に関する意識、知識、経験がない後継者不在の中小企業の 経営者の背中を押し、M&A を適切な形で進めるための指針を示しました。

M&Aによる事業承継とは?

M&Aとは、「Mergers(合併) and Acquisitions(買収)」の略称で、一部ドラマや映画の影響から、大企業を舞台にした買収劇の印象をもつ人が多いようです。しかし、事業承継の分野では、M&Aは「買収」だけでなく、会社法の定める組織再編(合併や会社分割)や株式譲渡、事業譲渡などによる「事業の引継ぎ」を意味する用語としても使われています。

M&Aによる事業承継の主な手法には「株式譲渡」「事業譲渡」「会社分割」「合併」「業務提携・資本提携」があります。それぞれの概要を確認しておきましょう。

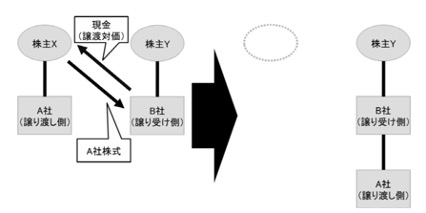

① 株式譲渡

株式譲渡とは、譲り渡し側の会社(下図のA社)の株主(下図の X 株主)が、保有している発行済株式を譲り受け側の会社(下図の B 社)に譲渡する手法で、譲り渡し側の会社を譲り受け側の会社の子会社とするケースがよく見られます。実際には譲り渡し側の会社の株主がX株主⇒B社に代わるだけで、A社の会社組織はそのまま引き継ぐ形となるため、会社の資産や負債、従業員や社外の第三者との契約などは原則として存続することになります。

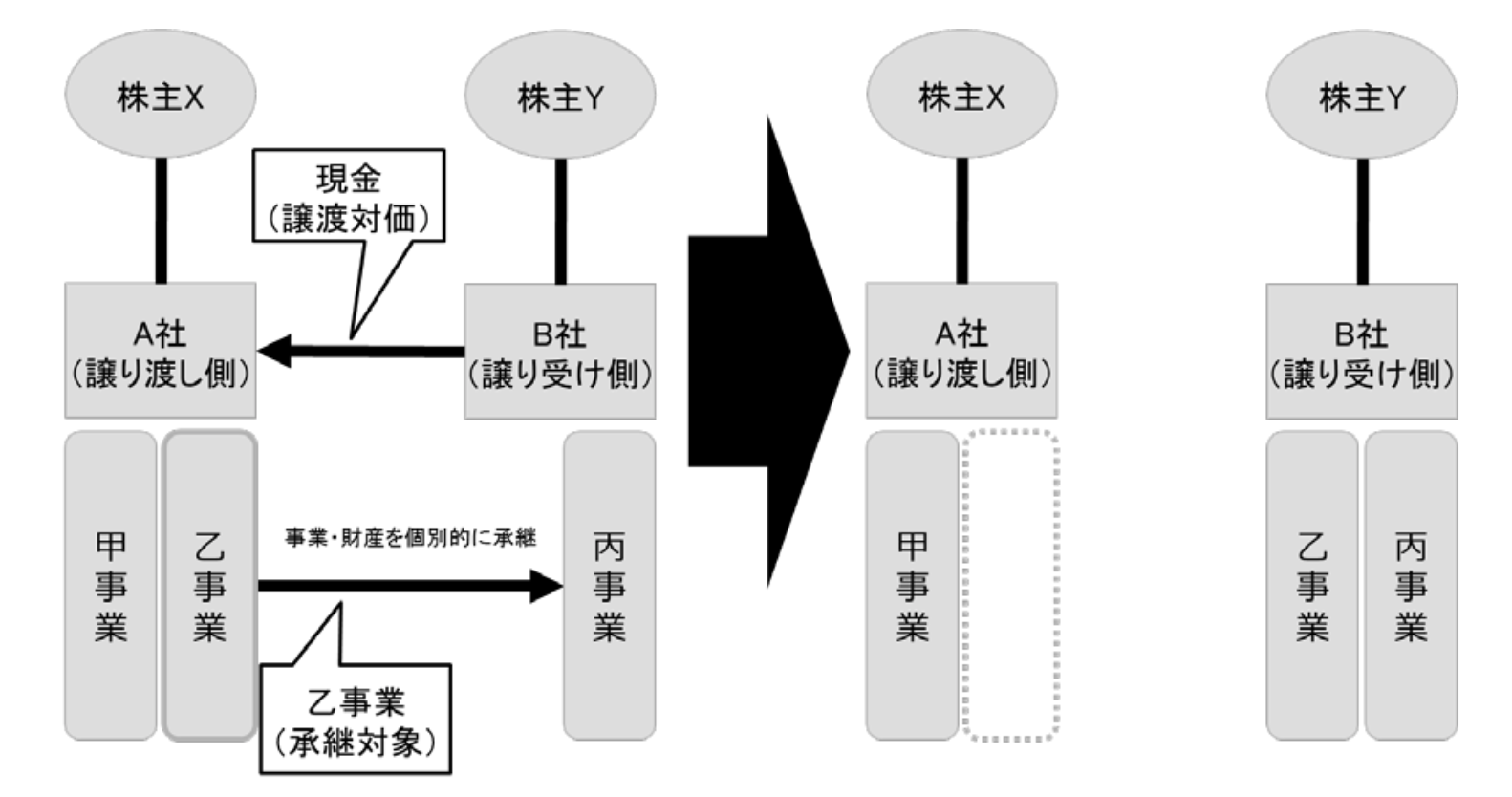

② 事業譲渡

事業譲渡とは、譲り渡し側の会社(下図の A 社)が有する事業の全部又は一部(売掛債権、土地、建物、機械設備等の資産や、買掛金、未払費用、借入金等の負債に加え、契約やノウハウや、知的財産権等も含む。)を、譲り受け側の会社(下図の B 社)に譲渡する手法のこと。資産、負債、契約及び許認可等を個別に移転させるため、債権債務や雇用関係を含む契約関係を1つひとつ、債権者や従業員の同意を取り付けて変更していかなければならない上、譲渡資産の中に不動産を含む場合には登記手続も必要に。①の株式譲渡に比べて手続が煩雑になりますが、個別の事業・財産ごとに譲渡が可能なので、譲り受け側のB社は、特定の事業・財産のみを譲り受けることができ、簿外債務や偶発債務のリスクを遮断しやすいというメリットがあります。

③ 会社分割

会社分割とは、会社法が定める組織再編の手続の1つで、会社の事業に関する権利義務の全部又は一部を分割し、他の会社(又は分割に伴い新たに設立する会社)に承継させる手法のこと。会社分割するにあたって、一定の要件を満たせば、原則として雇用が確保されます。また、許認可等についても、個別の各種業法等によりそのまま引き継がれるケースもあります。

④ 合併

会社法が定める組織再編の手続の1つで、譲り渡し側の権利義務の全部(会社の全ての資産、負債、契約等)を他の会社(又は合併に伴い新たに設立する会社)に包括的に承継させ、譲り渡し側は消滅する手続きのこと。

⑤ 業務提携・資本

業務提携とは、企業間で業務上の協力関係(共同物流や資材の共同調達、商品の共同開発等)を築く手法であり、事業承継へ向かう第1歩と位置付けられます。一方、資本提携は、業務提携の強化や資本増強等のために、一定の限度での株式の持ち合いや、一方の会社の株式の取得、第三者割当増資等を行う手法のことを指します。業務提携や資本提携は、提携を足がかりにして、両者の融合を図りつつ、徐々に事業承継を進めていくような場合に有効な手法とされています。

M&Aによる事業承継のメリットとデメリット

後継者不在問題を背景に、日本ではM&Aによる事業承継の件数は伸び続けており、株式会社レコフによると2018年に行われたM&Aによる事業承継の件数は公表されているものだけでも544件と、前年の321件から大きく数を伸ばしています。では、親族内承継や親族外承継ではなく、M&Aによる事業承継を行った場合、会社にはどのようなメリットが期待できるのでしょうか?逆にどのようなデメリットがあるのでしょうか?

M&Aによる事業承継の主なメリット

- 後継者不在問題を解決できる

- 家族や従業員以外にも後継者を探すことができるので選択肢が広がり、後継者不在問題を解決できます。

- シナジー効果が期待できる

- 事業意欲旺盛な会社との協業により、相互に発展できます。

- 社員の雇用を維持できる

- 適切な会社に事業承継できれば、従業員の雇用をそのまま維持できる可能性があります。

- オーナー社長は円満にリタイアができる

- 適切な会社に事業承継できればオーナー社長は、個人資産の担保提供や連帯保証から解放され、円満にリタイアできます。双方の合意があれば、事業承継後も会社に役員や顧問として残ることもできます。

M&Aによる事業承継の主なデメリット

- 時間がかかる

- 承継先との交渉が難航するなどの理由で、成立までに時間がかかるケースがあります。

- 業績の悪い会社の場合、承継先が見つからない場合がある

- 会社の業績が悪いと承継先が見つからず、事業承継を果たせないおそれがあります。

- 費用がかかる

- 親族内承継や親族外(役員・従業員)承継では、通常、手数料はかかりませんが、M&A承継の場合は弁護士や公認会計士、税理士など専門家のサポートが必要なため、彼らに対する手数料を支払わねばなりません。

事業承継をM&Aで行う際の流れと注意点は?

では実際にM&Aによる事業承継にはどのような手続きが必要なのでしょうか?M&Aによって事業承継を行う場合の大まかな流れと、段階ごとの注意点を見ていきましょう。

⬛基本的なM&Aによる事業承継の流れと注意点

- STEP1 仲介者・アドバイザーの選定

- M&Aには、専門的なノウハウが必要とされるため、M&Aの専門業者、弁護士・公認会計士などを仲介者として選定し、サポートを受けながら進めます。

- STEP2 守秘義務契約及び仲介契約締結

- M&Aを実施する際は秘密厳守が重要です。選定した仲介者・アドバイザーと情報漏えいがないよう、守秘義務契約を結びます。もちろん、取引先等の第三者、社内の役員・従業員に対して知らせる時期・内容にも十分に注意しましょう。また、守秘義務契約の締結に加えて、仲介者・アドバイザーと、仲介契約を締結します。これは仲介者・アドバイザーに対して、適切な事業承継の相手先を見つけてもらい、最適な事業承継の手法を選択・実行してもらうための契約になります。当然、仲介契約にともなって、手数料の支払も契約することになります。なお、仲介契約には、一般の仲介契約のほか、専任契約、専属契約などいろいろな種類があり、契約によって依頼者の事業承継の選択肢が大きく変わることもあるので、注意しましょう。

- STEP3 企業価値評価

- 一般に中小企業の企業価値の算定は、時価純資産にのれん代(年間利益に一定年数分を乗じたもの)を加味した評価方法等が多く用いられています。この他、類似企業比較や配当還元方式、場合によってはDCF方式などが利用されます。方式によって評価の考え方、算定に用いる財務情報が違うので、場合によっては同じ企業であっても企業価値は大きな差が生じることがあります。評価する企業の状況、業種、経済環境に加え、買い手の買収の目的などによって算定方式は変わってきますので、専門家へのご相談をお勧めします。

- STEP4 提案資料の作成

- 仲介業者は会社の沿革や決算書、商品、顧客、役職員、設備、財務などに関連する情報を収集し、それをもとに、承継先向けに提案資料を作成します。会社側は、譲渡価格、今後の事業展開や経営方針、従業員の待遇などの希望条件を伝えます。

- STEP5 承継先企業の選定

- 仲介業者がM&Aを検討している対象会社の買い手候補先をリストアップし、その中から可能性の高い会社を探し、交渉を開始します。

- STEP6 基本合意書の締結

- 承継を希望する会社(譲受会社)から買収の条件や現在の経営者・役員・従業員などの処遇、買収後の経営方針などを記載した意向表明書が提出され、通常はこの段階で譲渡会社と譲受会社のトップ面談が行われます。ただし、この段階ではまだ売買は決定していません。

- STEP7 デューデリジェンス

- デューデリジェンス(DD)とは譲受会社が譲渡会社の価値の調査を行うことです。財務・法務・不動産・事業の資料などが、基本合意の内容と合っているかを慎重に確認します。

- STEP8 最終契約締結

- 基本合意書の締結とDDが完了し、最終的なM&Aの条件が決定された後に最終契約を締結します。この段階でM&Aが決定し、これ以降は基本的にM&Aを解除することは出来ません。

- STEP9 クロージング

- 最終契約の締結だけでM&Aが完了したわけではありません。最後にM&Aに必要な手続を実施することになります。これをクロージングといいます。具体的には、譲渡代金の支払のほか、譲渡した会社の印鑑、通帳の引渡し、取締役の変更がある場合は取締役の変更手続、などかなりの手間がかかります。

このようにM&Aによる事業承継は慎重に段階を踏んで進められるため、親族内承継などに比べ、かなりの時間と労力を使います。少しでもスムーズに進められるように、事前に「どのような条件で事業を承継したいのか」「妥協できる点、できない点はどこか」について、経営者本人が自身の考えを明確にしておくことが重要です。

M&Aによる事業承継にかかる費用の相場は?

ここまで見てきたとおり、M&Aによる事業承継にはかなり専門的な知識やテクニックが求められるため、仲介者の能力が成否を決めると言っても過言ではありません。最近ではM&Aによる事業承継を専門に行う民間の会社も増えていますが、それぞれ得意分野や実績、料金体系などが異なります。過去の実績や利用者の声、実際に問い合わせたときの対応などを十分に確認してパートナーとして信用できる会社を選ぶようにしましょう。

なお、仲介の手数料は会社によって様々で一概には言えませんが、一般的には次のような費用がかかるケースが多いようです。最近は着手金、中間金、月間報酬は不要で成功報酬のみで業務を請け負う会社も増えています。なお、着手金、中間金、月間報酬ともに、成約しなくても原則返金されません。

①着手金

仲介契約時に支払います。料金は仲介会社によって異なり、無料の場合もあれば300万円程度かかることもあります。

②中間金

基本合意契約時に支払います。相場は50~200万円、または成功報酬額の10~20%という設定の場合もありますが、仲介会社によっては不要な場合もあります。

③月間報酬(リテイナーフィー)

クロージングまでの間、毎月、仲介会社に支払う報酬のことです。相場は月額30万円~200万円といわれていますが、すべての仲介会社で月間報酬がかかるわけではありません。費用を抑えたいのであれば、月間報酬のかからない会社を選びましょう。

④成功報酬

成功報酬とは、最終契約締結後に支払う手数料です。M&Aが成立しなかった場合は支払いは不要です。

成功報酬の額は、会社や事業の譲渡額を元に「レーマン方式」という計算方法で決定するM&A仲介会社がほとんどです。レーマン方式では以下のように手数料の割合があらかじめ決まっており、その割合に応じて成功報酬が決められます。

⬛レーマン方式における手数料の割合

| 売却額 | 手数料の割合 |

|---|---|

| 5億円以下の部分 | 5% |

| 5億円超10億円以下の部分 | 4% |

| 10億円超50億円以下の部分 | 3% |

| 50億円超100億円以下の部分 | 2% |

| 100億円超の部分 | 1% |

(計算例)売却額が12億円だった場合

①5億円(~5億円部分)× 5% = 2,500万円

②5億円(5億円~10億円部分)× 4% = 2,000万円

③2億円(10億円~12億円部分)× 3% = 600万円

上記①~③の合計5,100万円(=2,500万円+2,000万円+600万円)

まとめ

後継者不在問題の解決策として注目を集めているM&A。家族や従業員以外の第三者に事業を承継することで、オーナー社長が円満にリタイアできる、従業員の雇用を継続できるなど、さまざまなメリットがある一方、仲介手数料がかかる、承継先の企業がみつからないおそれがある、みつかるまでに時間がかかるといったデメリットも指摘されています。事業承継に悩んでいる人は、自社の事業承継の手法としてM&Aが適しているかどうかを含め、一度、M&A仲介を専門に行っている公認会計士や税理士、仲介会社などに相談してみると良いでしょう。

KNOWLEDGE

当事務所が提供する基礎知識

-

倒産と破産の違いとは...

会社の経営状態が悪くなったとき、あるいは会社が潰れたときなどに「あの会社は倒産状態にある」「あの会社は倒産した […]

-

企業価値評価を行う場...

M&Aをする際に企業にどのくらいの価値がつくかを明確にするためには企業価値査定が必要です。企業価値査定とは、会 […]

-

インカムアプローチの...

M&Aをする際に企業にどのくらいの価値がつくかを明確にするためには企業価値査定が必要です。企業価値査定とは、会 […]

-

事業承継の際に活用で...

事業承継の際には、自社株を後継者に譲ることによる税金の兼ね合いももちろんですが、事業承継をした後は新経営者が経 […]

-

補助金・助成金

資金調達の方法として活用できるものの一つとして、補助金や助成金があります。この補助金や助成金を活用することで経 […]

-

法的整理と私的整理の...

債務の弁済に困ってしまい立ち行かなくなったときは、債務整理を検討することになります。債務整理の手法にもいろいろ […]

KEYWORD

よく検索されるキーワード

ABOUT

M&Aとは

「M&A」と言われても、まだまだ一般的にはよく知られていないのではないでしょうか?テレビや新聞の経済ニュースでは頻繁に目にするようにはなりましたが、まだまだ何のことやらわからない方が多いかと思います。

あるいは言葉の意味は人から聞いたり、本やネット等でなんとなく知っているが、具体的にどういうことなのか知らない人が多数かと思います。それも当然のことです。なぜなら、金融機関やM&Aを手掛けるコンサルティング会社以外の事業会社にとっては、M&Aというのは企業にとっての一大イベントでありますし、むしろほとんどの企業は全く縁のないことも多いからです。したがって、M&Aが一般的に知られるはずもないのです。

そこで、M&Aとは何なのか、またM&Aにはどのような手法があり、具体的にどのようなことなのかを、わかりやすくご説明したいと思います。

M&Aの正式な名称は「Mergers and Acquisitions」であり、M&Aとはこれを略した言葉です。Mergersというのは「合併」、Acquisitionsというのが「買収」のことであり、直訳すると「企業の合併と買収」となります。

一般的に「M&A」と言うと、二つ以上の会社を一つの会社としてくっつける、専門的に言うと複数の法人格を一つの法人格に結合する合併およびある会社の全株式を買い取ってしまう買収といった狭義のM&Aだけでなく、ある企業の特定の事業だけを譲渡する営業譲渡や、資本提携(100%ではない株式の取得・増資の引受)なども含めた、広義の資本的取引のことを包括しています。

MERIT&DEMERIT

M&Aのメリット・デメリット

売り手のメリット・デメリット

1. 従業員の確保

現在、日本の中小企業においては後継者不在により、いつまで事業が続けられるか悩んでいる中小企業経営者が多いです。後継者不在が続いた場合、廃業に追い込まれる企業も少なくないでしょう。そうなってしまうと、従業員やその家族、取引先に大きな影響を及ぼしてしまいます。こうした中小企業がM&Aを行うことで、会社を存続させることができ、ひいては従業員の雇用を守ることができます。

また、M&Aの相手先によっては、その会社のネットワークやノウハウを利用することで、再スタートを切ることができるので、後継者不在に悩んでいる中小企業にとっては、きわめて有効かつ迅速な解決を図るための選択肢となります。

2. 企業体質の強化につながる

M&Aを実行しようという買い手会社は、売り手会社に比べると、資金力、人材などの事業基盤の面で安定した企業となります。

M&Aで事業基盤のしっかりした企業との確固とした関係を築くことができれば、今まで不足していた信用力が補完され、資金調達が楽になることもありますし、また相手先のネットワークを利用することで販路を拡大することができるなど、いわゆる事業シナジーの活用ができ、収益力の強化につながることが期待できます。

3. 売り手の経済的メリット

たとえば後継者が不在のため、自社を廃業・清算する場合、現金や有価証券といった金融資産以外の資産である在庫や機械設備などは換金することが困難なばかりか、往々にして処分費用が嵩み、会社をたたむのに残金が残るどころか、追加での費用の支払いが出てしまう可能性も高いものです。

しかしながら、M&Aを実行する企業にとっては、そういった在庫や機械設備は今後の事業遂行にとって価値となる資産となるばかりか、場合によっては収益力を評価していわゆるのれん価値をつけて株式を買い取ってくれることがあります。

この場合、廃業・清算にかかる手間が、M&Aで軽減されるばかりか、場合によっては手元に残る現金が多くなることもあり、引退後の生活のために大きなメリットとなることでしょう。

もし詳細がお聞きになりたい方は、当社まで、ぜひお問い合わせください。

買い手側のメリット・デメリット

1. 既存事業の拡大や事業の多角化ができる

経済が成熟してくると、既存事業における市場規模の拡大というのは自然には見込めなくなるものです。したがって、自社の事業領域においては、他社の市場シェアを奪うほか売上の拡大が見込めなくなってきますが、これは簡単な話ではありません。

そこで自社の経営戦略やニーズにマッチした企業とのM&Aを実行することによって、自社の事業規模を拡大し、市場シェアを一気に拡大することが可能となります。

また、自社の既存事業の売上が伸び悩んでいる場合は、他の領域への進出、すなわち事業の多角化、新地域への進出という事業戦略を取ることが多いかと思います。しかしながら、ノウハウがない事業に新規に進出する場合は、よほどの事業シナジーがない限り、失敗のリスクが高くなります。そこで、すでにある他業界の会社をM&Aすることで、対象企業の事業ノウハウばかりかすでに獲得しているマーケット・シェアを獲得することができるというメリットがあります。

2. 時間を買うことができる

M&Aを実行することは、自社で一から経営資源である「ヒト・モノ・カネ」を投入して、新しい事業を立ち上げる時間を省くことができ、お金で「時間を買う」ことができるわけです。

3. 失敗のリスクを軽減できる

一般的に自社の既存事業の売上が伸び悩んでいる場合は、他の領域への進出、すなわち事業の多角化、新地域への進出という事業戦略を取ることが多いかと思います。しかしながら、ノウハウがない事業に新規に進出する場合は、よほどの事業シナジーがない限り、失敗のリスクが高くなります。

そこで、すでにある他業界の会社をM&Aすることで、対象企業の事業ノウハウばかりかすでに獲得しているマーケット・シェアを獲得することが できるというメリットがあります。

OFFICE

会社情報

当社は、会計士および税理士のネットワークをベースに設立された会社です。

これまで、多数のM&Aの経験に裏付けられた専門的ノウハウおよびネットワークを元に顧客企業にとって最適なM&Aを実現することが使命であります。

具体的なサービスとして、最も重要なものは、事業承継及び企業規模の拡大を目指している経営者様にとって、最も効果的なM&Aの相手先を見つけ、ご紹介する仲介業務であります。M&A仲介の難しい点は、なんといっても「相手先企業情報の入手及び両者のマッチング」です。

この仲介業務、すなわち出会いがすべてといっても過言ではありません。他社では、どうしても成約ばかりに目を向けて、成約するならどこでもいい、といったことがありますが、当社はこの仲介業務にもっとも力を入れ、またこの仲介において皆様の事業の発展に尽くしていきたいと考えております。

| 会社名 | 株式会社日本企業評価会計事務所(旧M&Aプロ株式会社) |

|---|---|

| 設立 | 平成28年10月5日 |

| 事業内容 | 企業買収および合併の仲介業務など |

| 住所 | 〒102-0093 東京都千代田区平河町2-8-10 宮川ビル4階 |

| 代表取締役 | 近 暁 |