戦後、日本の経済成長を牽引してきた製造業の分野でも、後継者不足や業績の悪化などを理由にM&Aが行われるケースが増えています。今回は製造業のM&Aの特徴やメリット・デメリット、手続きの流れや費用の相場、成功・失敗事例をご紹介します。

Contents

製造業M&Aの特徴は?

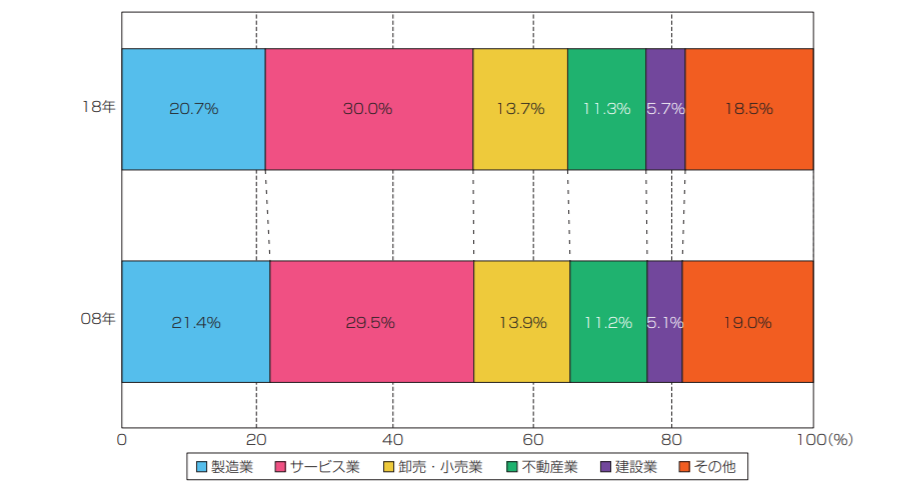

製造業は日本のGDP(国内総生産)の約2割を占める基幹産業ですが、業界を取り巻く、いわゆる「6重苦」(円高、高い法人税、貿易自由協定の遅れ、電力価格問題、厳しい労働規制、厳しい環境規制)の影響で市場の縮小が進んでいます。事実、GDPにおける産業別構成比の2008年と2018年を比較すると、「製造業」は21.4%から20.7%に減少、2019年の製造業全体の営業利益は2013年以降最低となる12.5兆円(前年比-4兆円)にまで下落しました。

【参考】 産業別GDP構成比の変化

https://www.meti.go.jp/report/whitepaper/mono/2020/honbun_pdf/pdf/honbun_01_01_01.pdf

また、国内の製造業就業者数も2002年の1,202万人から2019年には1,063万人と、20年間で11.6%減少しており、製造業に関する事業所数も、2000年の34万1421か所から2017年には18万8249か所へと激減しています。

こうした業界全体の縮小を受けて、ますます深刻化しているのが経営者の後継者問題です。後継者とすべき親族がいない、いたとしても先行きが不安定な事業を継ぎたくない・継がせたくないなどの理由で、高齢の経営者が引退とともに廃業の道を選ぶ事例が相次いでいます。先に挙げた「2020年ものづくり白書」でも、製造業者の約27.6%が「同業者の廃業が増えている」と回答、経営課題として「後継者不足」を挙げた製造業者は大手で約22.7%、中小でも17.1%に上っていることが明らかになりました。

しかし、製造業者にはそれぞれ長年にわたって培ってきた独自の技術があり、廃業をするとその技術が次世代に受け継がれることなく、消滅してしまうことになってしまいます。これを避けるために、M&A(買収・合併)という手法で事業を第3者に承継しようと考える製造業者が増えているのです。

製造業M&Aのメリットは?

製造業でM&Aを行うメリットは後継者問題の解消だけではありません。製造業でM&Aを行うメリットを、事業を売却する側(譲渡側)、買収する側(譲受側)それぞれの立場から確認しておきましょう。

売却(譲渡)側のメリット

- 技術を次世代に残せる

長年培ってきたものづくりの技術やノウハウを譲渡先の企業に引き継ぐことによって、次世代に残すことができます。

- 従業員の雇用を守ることができる

従業員ごと譲渡先の企業に譲渡することによって、従業員の雇用を守ることができます。また、雇用が継続されれば、従業員に退職金を支払う必要もなくなります。

- オーナーが安心してリタイアできる

廃業後に残った負債は返済しなくてはならず、返済できない場合は担保にしているオーナーの個人資産(不動産や自動車など)を借金の返済に充てなければなりません。一方、M&Aでは負債ごと事業が引き継がれるケースが多いので、オーナーは個人保証や担保から解放され、安心してリタイアすることができます。

- 廃業にかかる費用が不要になる

製造業者の多くは工場や機械などを所有しています。廃業するとこれらの処分を自費で行わねばなりませんが、M&Aでは工場や機械ごと譲渡先の企業に引き継がれるため、廃棄にかかる費用負担を免れることができます。

買収(譲受)側のメリット

- 時間をかけずに技術やノウハウを手に入れることができる

ものづくりの技術は一朝一夕に手に入れられるものではなく、試行錯誤の末、時間をかけて確立されるものですが、M&Aにより、時間をかけずに、独自の技術やノウハウを手に入れることができます。

- 人材の採用・育成コストがかからない

ものづくりには職人による熟練の技が求められますが、M&Aによりもともと働いていた従業員ごと引き継ぐこともできるので職人を育成する必要がなく、人材の採用・育成のコストがかかりません。

- 設備投資をしなくてもよい

新たに製造業界に参入するには莫大な設備投資が必要になりますが、M&Aの場合は工場や機械ごと譲渡されるので、設備投資は最小限に抑えることができます。

製造業M&Aのデメリットは?

売却側・買収側の双方にさまざまなメリットがあるM&Aですが、当然、デメリットもあります。メリットだけでなくデメリットもしっかり理解した上で、M&Aが最適な方法かどうか、慎重に判断するようにしましょう。

売却側(譲渡側)のデメリット

- 取引先との関係が悪くなる可能性がある

特に中小の製造業の場合は特定の企業の下請けであるケースが多く、取引先が限定されています。M&Aによって経営者が交代すると、長い付き合いのあった取引先が取引を停止してくるおそれがあります。

- 売却先がみつからない場合もある

特に経営状態が悪い会社の場合、時間をかけても売却先がみつからない場合があります。M&A仲介業者に相談する際には、もしも売却先がみつからなかった場合の対処法も合わせて相談できる業者を選びましょう。

- 技術やノウハウが失われてしまうおそれがある

会社の経営自体は承継されたとしても、従来と同じ経営方針が維持されるとは限りません。例えば、会社の戦略上、業種を変える、得意先企業を乗り換える、といったことが起こりえます。その場合、これまで培った技術やノウハウが引き継がれず、失われてしまうおそれがあります。

- 費用がかかる

親族や従業員に事業を承継する場合は特に費用はかかりませんが、M&Aによって第3者に承継する場合は、仲介業者に手数料として一定の費用(後述)を支払わねばなりません。

買収(譲受)側のデメリット

- 取引先を引き継げない場合がある

買収した企業の取引先から、経営陣の変更を理由に取引を解消されるおそれがあります。その場合、当初の予想ほど売上を得られないおそれがあります。

- 設備の刷新や人材の育成のコストがかかる

製造業の世界では常に新しい製品や求められるため、買収当時の技術や設備では顧客の新たなニーズに応えることができなくなる可能性があり、買収後は設備の刷新や若手人材の育成に取り組む必要が生じます。

- 従業員の辞職で技術が承継できなくなるおそれがある

従業員の雇用を引き継いだ場合に、従業員が新経営陣と折り合いがつかず辞職してしまうと、その従業員が持つ技術やノウハウを継承することができなくなるおそれがあります。

製造業M&Aの流れ

続いて、製造業でM&Aが行われる際の大まかな流れをみていきましょう。製造業の場合も、一般的なM&Aと同じく、概ね次のような流れで契約が進められます。

- STEP1 仲介者の選定、契約

- M&Aには、専門的なノウハウが必要とされるため、M&Aの専門事業者、弁護士・公認会計士などを仲介者として選定し、サポートを受けながら進めます。

- STEP2 守秘義務契約及び仲介契約締結

- M&Aを実施する際は秘密厳守が重要です。選定した仲介者・アドバイザーと情報漏えいがないよう、守秘義

務契約を結びます。もちろん、取引先等の第三者、社内の役員・従業員に対して知らせる時期・内容にも十分に注意しましょう。

- STEP3 企業価値評価

- 一般に中小企業の企業価値の算定は、時価純資産にのれん代(年間利益に一定年数分を乗じたもの)を加味した評価方法等が多く用いられています。

- STEP4 提案資料の作成

- 仲介業者は会社の沿革や決算書、商品、顧客、役職員、設備、財務などに関連する情報を収集し、それをもとに、承継先向けに提案資料を作成します。会社側は、譲渡価格、今後の事業展開や経営方針、従業員の待遇などの希望条件を伝えます。

- STEP5 承継先企業の選定

- 仲介業者がM&Aを検討している対象会社の買い手候補先をリストアップし、その中から可能性の高い会社を探し、交渉を開始します。

- STEP6 基本合意書の締結

- 承継を希望する会社(譲受会社)から買収の条件や現在の経営者・役員・従業員などの処遇、買収後の経営方針などを記載した意向表明書が提出され、通常はこの段階で譲渡会社と譲受会社のトップ面談が行われます。ただし、この段階ではまだ売買は決定していません。

- STEP7 デューデリジェンス

- デューデリジェンス(DD)とは譲受会社が譲渡会社の価値の調査を行うことです。財務・法務・不動産・事業

の資料などが、基本合意の内容と合っているかを慎重に確認します。

- STEP8 最終契約締結

- 基本合意書の締結とDDが完了し、最終的なM&Aの条件が決定された後に最終契約を締結します。この段階でM&Aが決定し、これ以降は基本的にM&Aを解除することは出来ません。

- STEP9 クロージング

- 譲渡代金の支払い、譲渡した会社の印鑑や通帳の引渡し、取締役の変更がある場合は取締役の変更手続などを行います。

製造業M&A費用の相場は?

製造業に限らず、M&Aには高度な専門知識やノウハウが求められるため、専門の仲介業者に手続きを依頼して行います。その手数料は業者によって様々ですが、大きく分けて「着手金」「中間金」「月額報酬」「成功報酬」の4つに分けられます。もっとも、すべての業者でこの4つの費用がかかるわけではなく、業者の中には「成功報酬」のみで請け負うところもあります。業者と契約を結ぶ際には、どのような費用がどのタイミングで、いくらくらいかかるのかをしっかり確認するようにしてください。なお、手数料は法律などで定められているわけではなく、各業者が任意で定めて良いことになっています。手数料の支払いのタイミングと相場は次のとおりです。

| 手数料の種類 | 支払いのタイミング | 相場価格 |

|---|---|---|

| 着手金 | 仲介契約締結時 | 100万円~300万円 |

| 月額報酬 | 契約締結~クロージングまで毎月一定額を支払う | 30万円~200万円 |

| 中間金 | 基本合意契約時に支払う | 50万円~200万円 |

| 成功報酬 | 最終契約締結後、クロージング時に支払う | 原則レーマン方式で算出する |

成功報酬は一般的に「レーマン方式」という計算方法で決定されます。レーマン方式では以下のように手数料の割合があらかじめ決まっており、その割合に応じて成功報酬が決められることになります。

⬛レーマン方式における手数料の割合

| 売却額 | 手数料の割合 |

|---|---|

| 5億円以下の部分 | 5% |

| 5億円超10億円以下の部分 | 4% |

| 10億円超50億円以下の部分 | 3% |

| 50億円超100億円以下の部分 | 2% |

| 100億円超の部分 | 1% |

手数料の例

M&A仲介業者に依頼し、10か月後に5億円の株式譲渡が成立した場合。着手金は100万円、中間金はなし、月額報酬は50万円/月、成功報酬はレーマン方式で算出する。

・着手金:100万円 ×110%(消費税 10%)=110 万円(税込)・・・(a)

・中間金:なし

・月額報酬:50万円✕10か月✕110%(消費税10%)=550万円(税込)・・・(b)

・成功報酬:5億円 ×5%×110%(消費税 10%)=2750 万円(税込)・・・(c)

・手数料総額:(a)+(b)+(c)=3410万円

製造業M&Aの成功事例

後継者不在問題を6か月で解消できた事例

譲渡会社:

株式会社A (ノベルティグッズの企画製造を手掛ける)、売上高3億円

社長70歳、社員5人、アルバイト10名

相談内容:

社長が病気療養に専念するため引退を希望しているが、後継者が不在で困っている。M&Aで従業員ごと事業を引き継いでくれる企業を探してほしい。

対応

:本件の場合、経営者の希望が引退のため、新しい経営者を探してくることが重要になります。当社が手がけた事例では、買い手は製造業ではない広告代理店でしたが、売り手がノベルティグッズの企画製造だったため、得意先や潜在得意先がかなりの部分で重複していました。それまでは、買い手は企画提案したキャンペーンが実行される際、複数者に相見積りを取った上で外注しておりましたが、本件成立により、買い手企業の代表者が買取ったメーカーの代表を兼ねる形としたため、意思疎通がスムーズに取れるようになり、連絡ミスにより意図した製品と違った物ができあがってしまうというような問題が起きなくなりました。同時に後継者不在の問題も当然に解消され、相互にとって良い案件でした。

製造業M&Aの失敗事例

経営者の継続により破産に至ってしまった事例

譲渡会社:

株式会社A (電子機器の製造を手掛ける)、売上高5億円

社長60歳、社員10人、アルバイト10名

相談内容:

経営不振で債務超過に陥っている。廃業を免れるためにM&

対応:

本件は、経営不振が原因で会社を売却したい、という案件でした。買い手としては、債務超過の会社を買収するわけですが、譲渡対象会社の技術や人材、得意先の確保が既にできていたので、買収後に事業建て直しをすることにより収益があがるとの見込みで買収に踏み切りました。しかし、売り手のオーナーには売却代金としてほとんどリターンがなかったため、社長は交代せず、前オーナーの元での建て直しを進めることになりました。

買収後、買い手としては不採算部門の廃業をすることにより、会社全体を収益事業化する計画を立てましたが、この不採算事業が前オーナーの思い入れが強かった事業のため、廃業に大反対し、結局前オーナーを解任する事態となってしまいました。しかし、前オーナー自身が職人のトップのような存在だったため、社長の解任に伴って、有能な社員が次々に辞めてしまい、結局、会社自体は破産することになってしまいました。

経営者の継続が必ずしも失敗の原因とはいえませんが、買い手と売り手は買収前に買収後の計画はじめ会社の運営方針をきっちり話し合って合意しておくべきでした。こうしたM&A後の問題はM&A未経験の方にとっては想像できないものです。その点から言っても、M&Aの経験豊富なアドバイザーに買収後の問題が生じないよう相談しておくことが重要となります。

まとめ

新型コロナウイルスの影響で製造業を取り巻く環境がますます厳しくなる中、製造業のM&Aは今後も増えていくものと見られています。後継者不在などの理由で親族や社員への事業承継が難しい場合は、より良い条件で会社が売却できるうちに専門家に相談し、M&Aの準備を始めましょう。

KNOWLEDGE

当事務所が提供する基礎知識

-

承継価値の把握と分析...

日本における中小企業は、国内企業の大部分を占めており、昨今その後継者不足が問題として挙げられています。この後継 […]

-

補助金・助成金

資金調達の方法として活用できるものの一つとして、補助金や助成金があります。この補助金や助成金を活用することで経 […]

-

インカムアプローチの...

M&Aをする際に企業にどのくらいの価値がつくかを明確にするためには企業価値査定が必要です。企業価値査定とは、会 […]

-

M&Aにか...

M&Aでは、企業そのものや事業が売買の対象であり多額のお金が動くことになります。買収するための代金、手 […]

-

親族内の事業承継

日本の中小企業においては、昨今後継者不足に悩まされている企業が多くあります。この後継者不足が解決できなければ、 […]

-

企業価値評価を行う場...

M&Aをする際に企業にどのくらいの価値がつくかを明確にするためには企業価値査定が必要です。企業価値査定とは、会 […]

KEYWORD

よく検索されるキーワード

ABOUT

M&Aとは

「M&A」と言われても、まだまだ一般的にはよく知られていないのではないでしょうか?テレビや新聞の経済ニュースでは頻繁に目にするようにはなりましたが、まだまだ何のことやらわからない方が多いかと思います。

あるいは言葉の意味は人から聞いたり、本やネット等でなんとなく知っているが、具体的にどういうことなのか知らない人が多数かと思います。それも当然のことです。なぜなら、金融機関やM&Aを手掛けるコンサルティング会社以外の事業会社にとっては、M&Aというのは企業にとっての一大イベントでありますし、むしろほとんどの企業は全く縁のないことも多いからです。したがって、M&Aが一般的に知られるはずもないのです。

そこで、M&Aとは何なのか、またM&Aにはどのような手法があり、具体的にどのようなことなのかを、わかりやすくご説明したいと思います。

M&Aの正式な名称は「Mergers and Acquisitions」であり、M&Aとはこれを略した言葉です。Mergersというのは「合併」、Acquisitionsというのが「買収」のことであり、直訳すると「企業の合併と買収」となります。

一般的に「M&A」と言うと、二つ以上の会社を一つの会社としてくっつける、専門的に言うと複数の法人格を一つの法人格に結合する合併およびある会社の全株式を買い取ってしまう買収といった狭義のM&Aだけでなく、ある企業の特定の事業だけを譲渡する営業譲渡や、資本提携(100%ではない株式の取得・増資の引受)なども含めた、広義の資本的取引のことを包括しています。

MERIT&DEMERIT

M&Aのメリット・デメリット

売り手のメリット・デメリット

1. 従業員の確保

現在、日本の中小企業においては後継者不在により、いつまで事業が続けられるか悩んでいる中小企業経営者が多いです。後継者不在が続いた場合、廃業に追い込まれる企業も少なくないでしょう。そうなってしまうと、従業員やその家族、取引先に大きな影響を及ぼしてしまいます。こうした中小企業がM&Aを行うことで、会社を存続させることができ、ひいては従業員の雇用を守ることができます。

また、M&Aの相手先によっては、その会社のネットワークやノウハウを利用することで、再スタートを切ることができるので、後継者不在に悩んでいる中小企業にとっては、きわめて有効かつ迅速な解決を図るための選択肢となります。

2. 企業体質の強化につながる

M&Aを実行しようという買い手会社は、売り手会社に比べると、資金力、人材などの事業基盤の面で安定した企業となります。

M&Aで事業基盤のしっかりした企業との確固とした関係を築くことができれば、今まで不足していた信用力が補完され、資金調達が楽になることもありますし、また相手先のネットワークを利用することで販路を拡大することができるなど、いわゆる事業シナジーの活用ができ、収益力の強化につながることが期待できます。

3. 売り手の経済的メリット

たとえば後継者が不在のため、自社を廃業・清算する場合、現金や有価証券といった金融資産以外の資産である在庫や機械設備などは換金することが困難なばかりか、往々にして処分費用が嵩み、会社をたたむのに残金が残るどころか、追加での費用の支払いが出てしまう可能性も高いものです。

しかしながら、M&Aを実行する企業にとっては、そういった在庫や機械設備は今後の事業遂行にとって価値となる資産となるばかりか、場合によっては収益力を評価していわゆるのれん価値をつけて株式を買い取ってくれることがあります。

この場合、廃業・清算にかかる手間が、M&Aで軽減されるばかりか、場合によっては手元に残る現金が多くなることもあり、引退後の生活のために大きなメリットとなることでしょう。

もし詳細がお聞きになりたい方は、当社まで、ぜひお問い合わせください。

買い手側のメリット・デメリット

1. 既存事業の拡大や事業の多角化ができる

経済が成熟してくると、既存事業における市場規模の拡大というのは自然には見込めなくなるものです。したがって、自社の事業領域においては、他社の市場シェアを奪うほか売上の拡大が見込めなくなってきますが、これは簡単な話ではありません。

そこで自社の経営戦略やニーズにマッチした企業とのM&Aを実行することによって、自社の事業規模を拡大し、市場シェアを一気に拡大することが可能となります。

また、自社の既存事業の売上が伸び悩んでいる場合は、他の領域への進出、すなわち事業の多角化、新地域への進出という事業戦略を取ることが多いかと思います。しかしながら、ノウハウがない事業に新規に進出する場合は、よほどの事業シナジーがない限り、失敗のリスクが高くなります。そこで、すでにある他業界の会社をM&Aすることで、対象企業の事業ノウハウばかりかすでに獲得しているマーケット・シェアを獲得することができるというメリットがあります。

2. 時間を買うことができる

M&Aを実行することは、自社で一から経営資源である「ヒト・モノ・カネ」を投入して、新しい事業を立ち上げる時間を省くことができ、お金で「時間を買う」ことができるわけです。

3. 失敗のリスクを軽減できる

一般的に自社の既存事業の売上が伸び悩んでいる場合は、他の領域への進出、すなわち事業の多角化、新地域への進出という事業戦略を取ることが多いかと思います。しかしながら、ノウハウがない事業に新規に進出する場合は、よほどの事業シナジーがない限り、失敗のリスクが高くなります。

そこで、すでにある他業界の会社をM&Aすることで、対象企業の事業ノウハウばかりかすでに獲得しているマーケット・シェアを獲得することが できるというメリットがあります。

OFFICE

会社情報

当社は、会計士および税理士のネットワークをベースに設立された会社です。

これまで、多数のM&Aの経験に裏付けられた専門的ノウハウおよびネットワークを元に顧客企業にとって最適なM&Aを実現することが使命であります。

具体的なサービスとして、最も重要なものは、事業承継及び企業規模の拡大を目指している経営者様にとって、最も効果的なM&Aの相手先を見つけ、ご紹介する仲介業務であります。M&A仲介の難しい点は、なんといっても「相手先企業情報の入手及び両者のマッチング」です。

この仲介業務、すなわち出会いがすべてといっても過言ではありません。他社では、どうしても成約ばかりに目を向けて、成約するならどこでもいい、といったことがありますが、当社はこの仲介業務にもっとも力を入れ、またこの仲介において皆様の事業の発展に尽くしていきたいと考えております。

| 会社名 | 株式会社日本企業評価会計事務所(旧M&Aプロ株式会社) |

|---|---|

| 設立 | 平成28年10月5日 |

| 事業内容 | 企業買収および合併の仲介業務など |

| 住所 | 〒102-0093 東京都千代田区平河町2-8-10 宮川ビル4階 |

| 代表取締役 | 近 暁 |